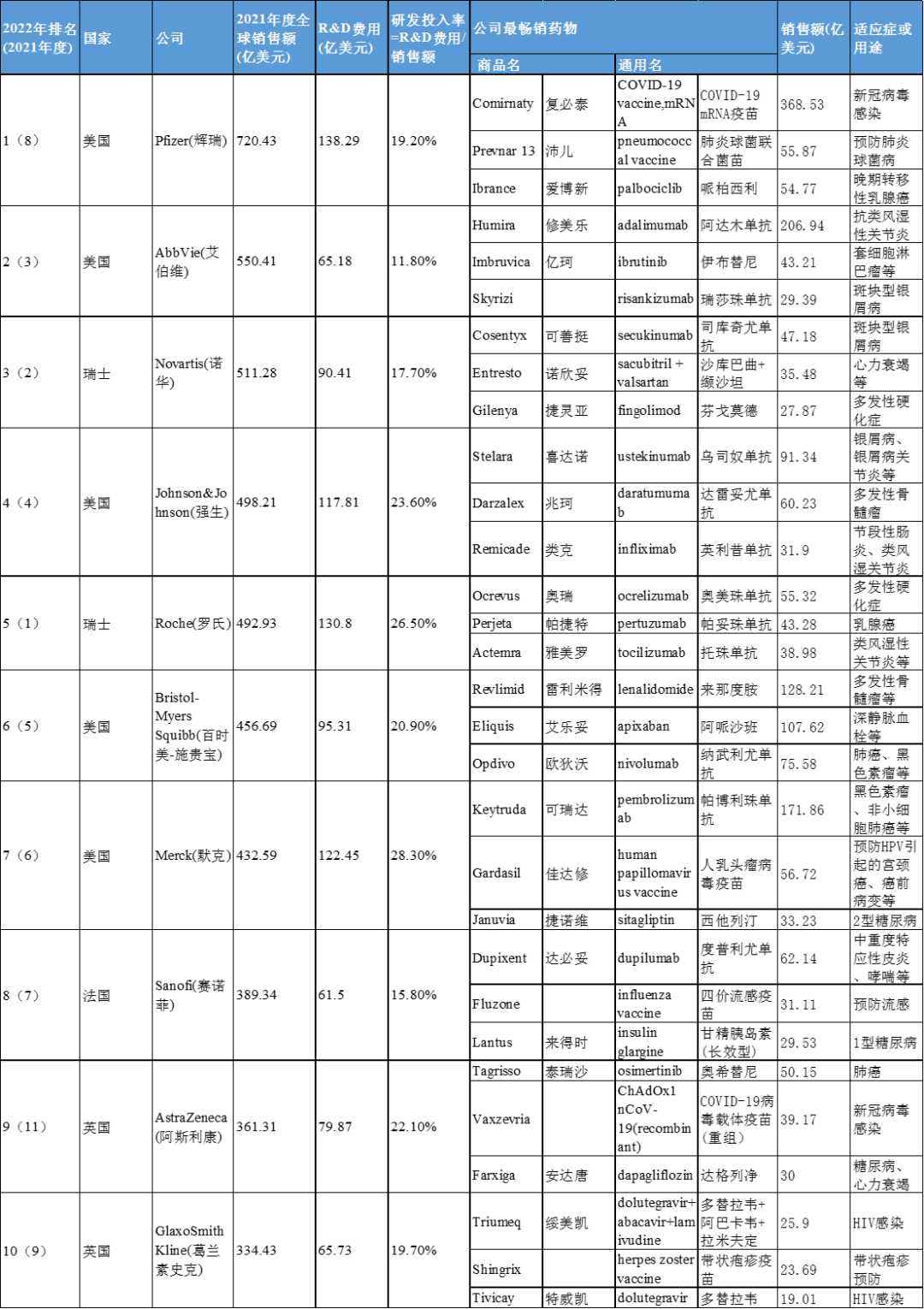

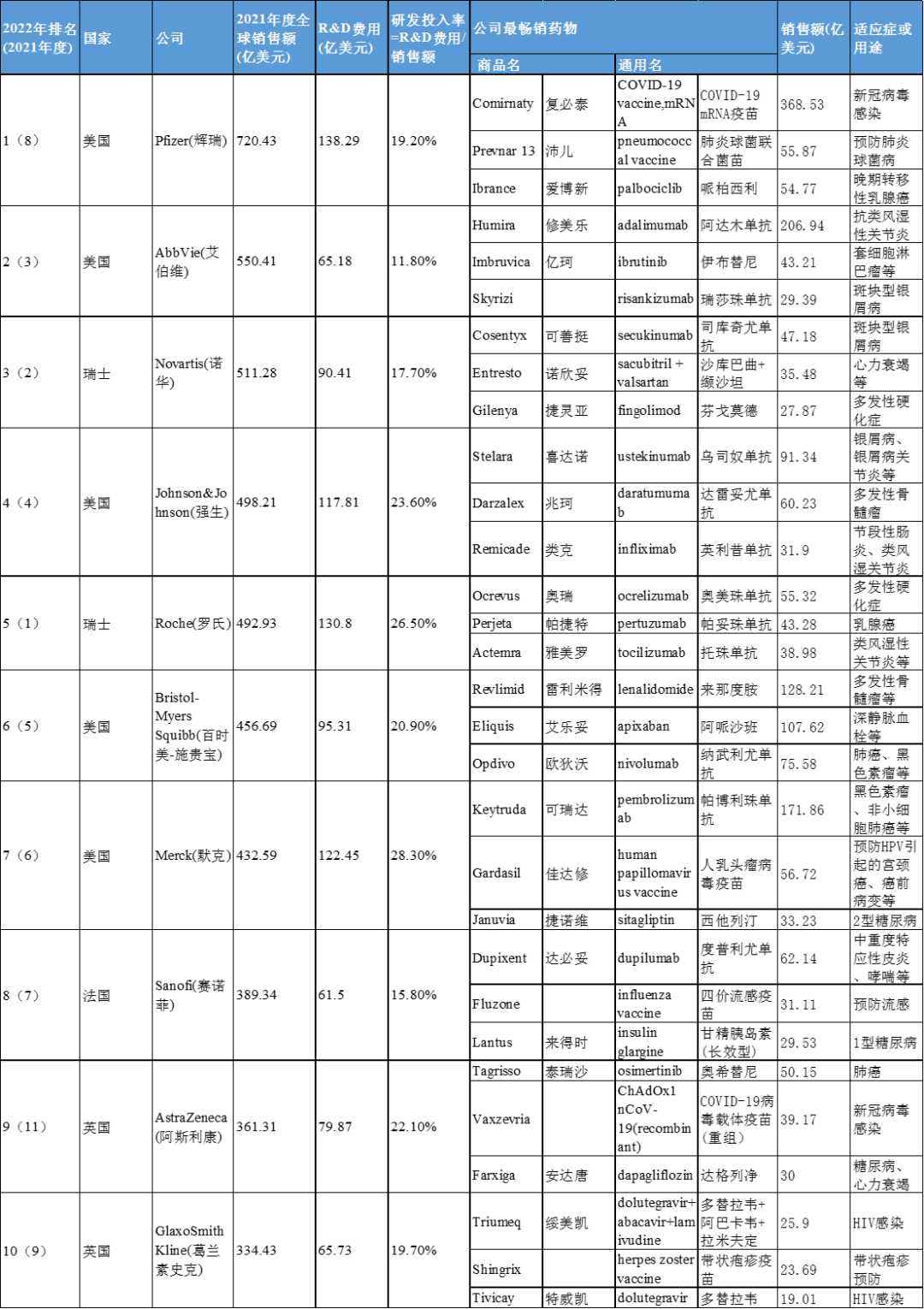

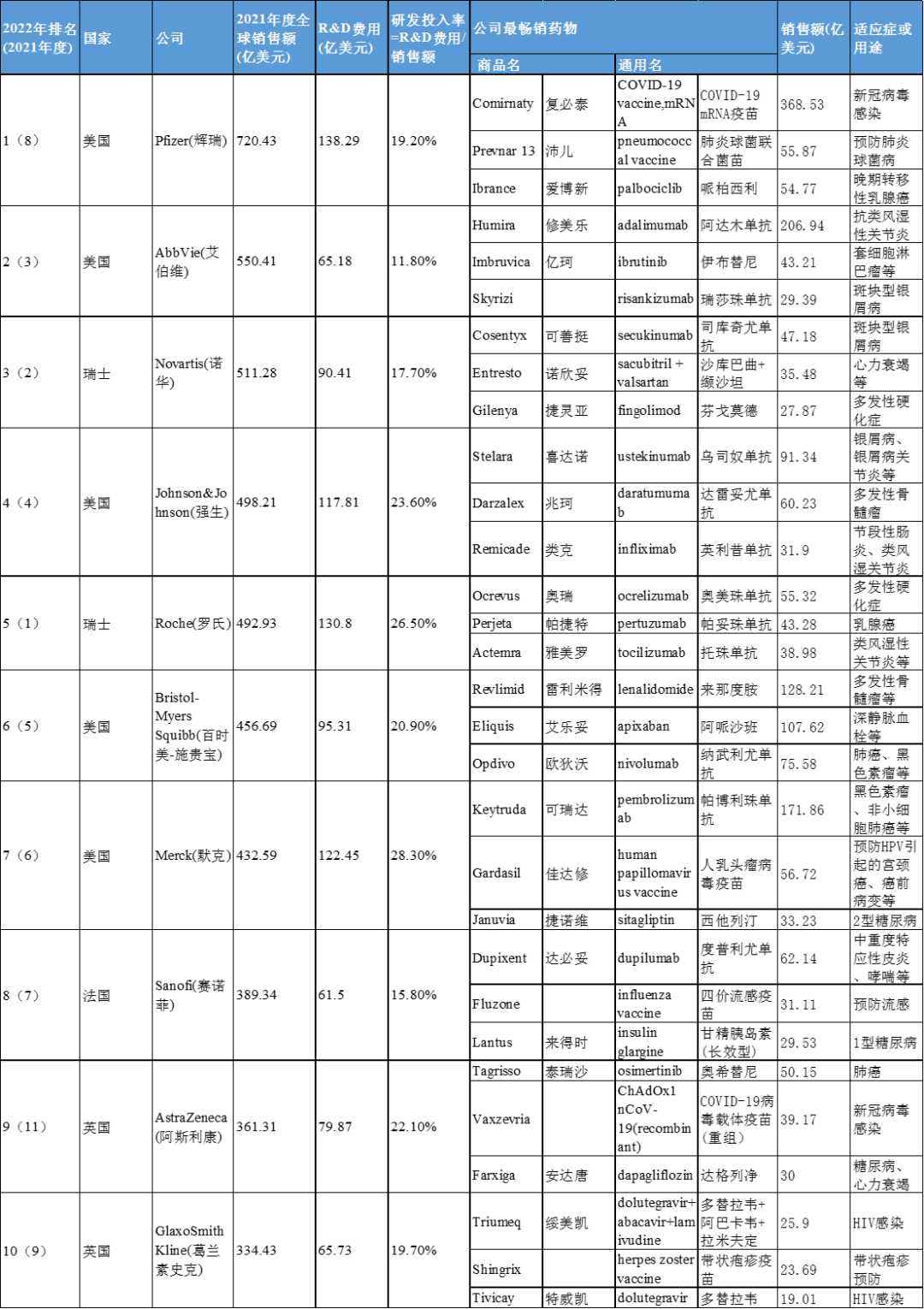

2022全球药企Top50榜单,详解畅销药物

发布日期:2022-07-06 阅读次数:12432 作者:张建忠 来源:医药地理

摘要:

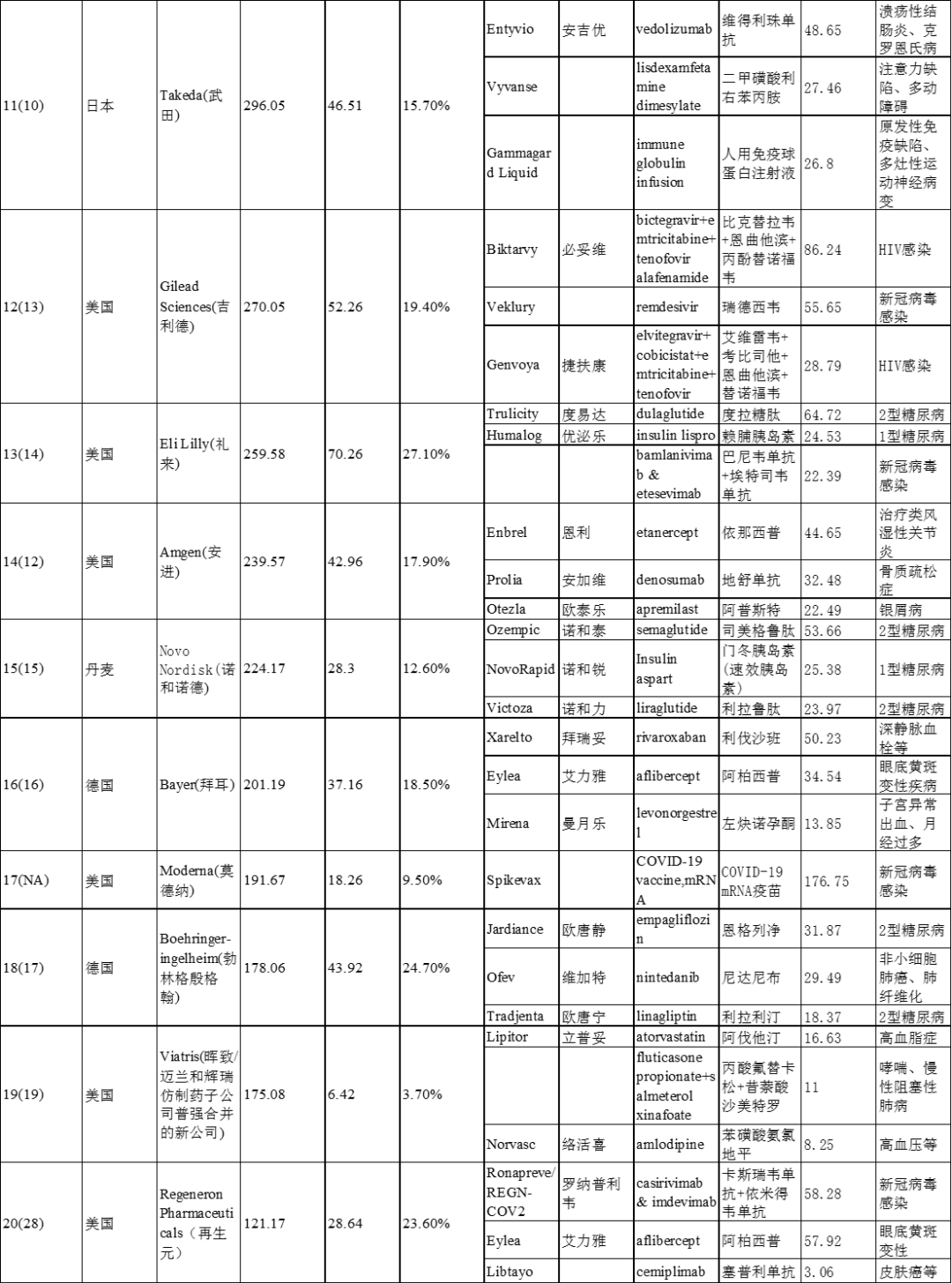

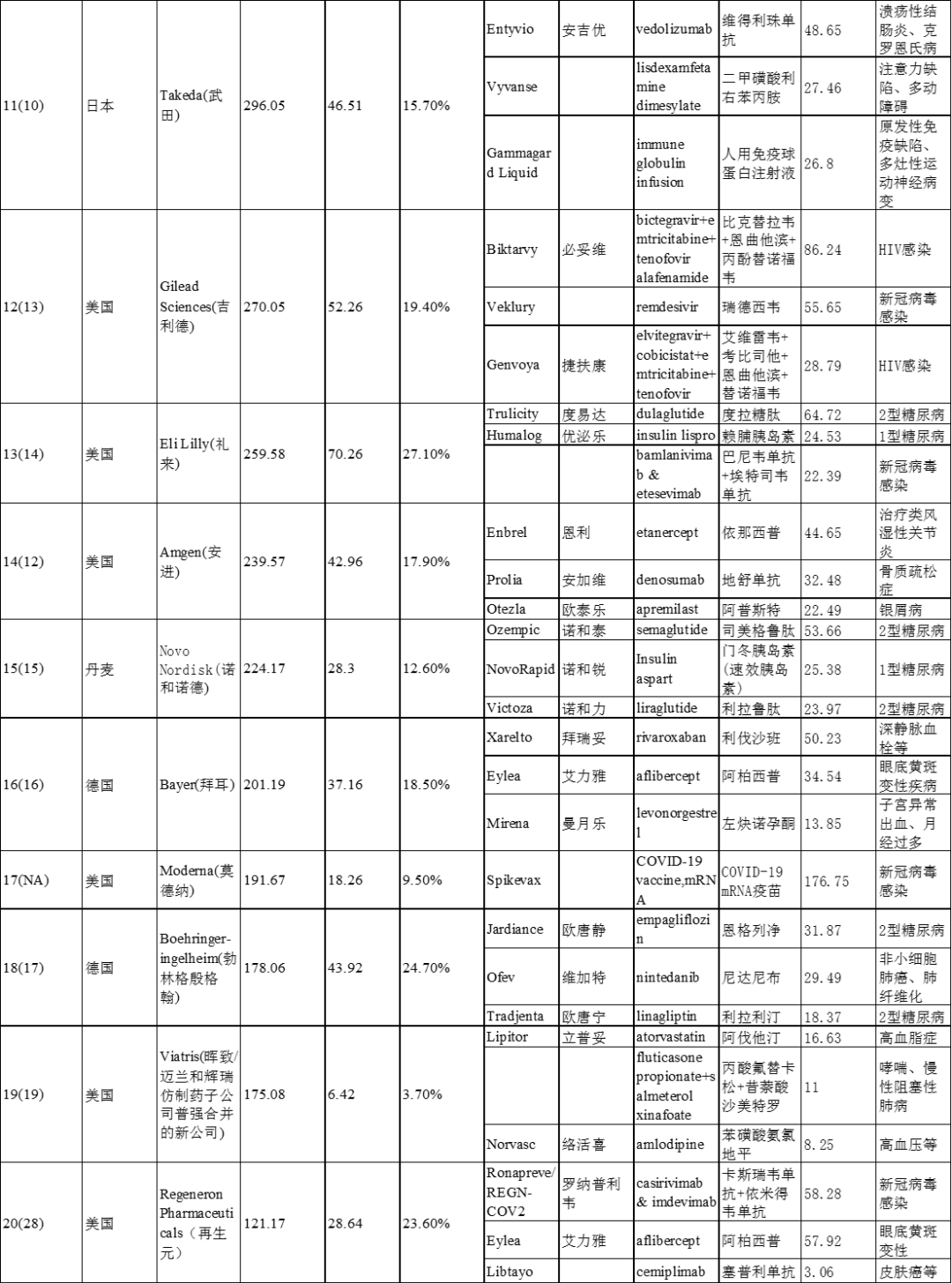

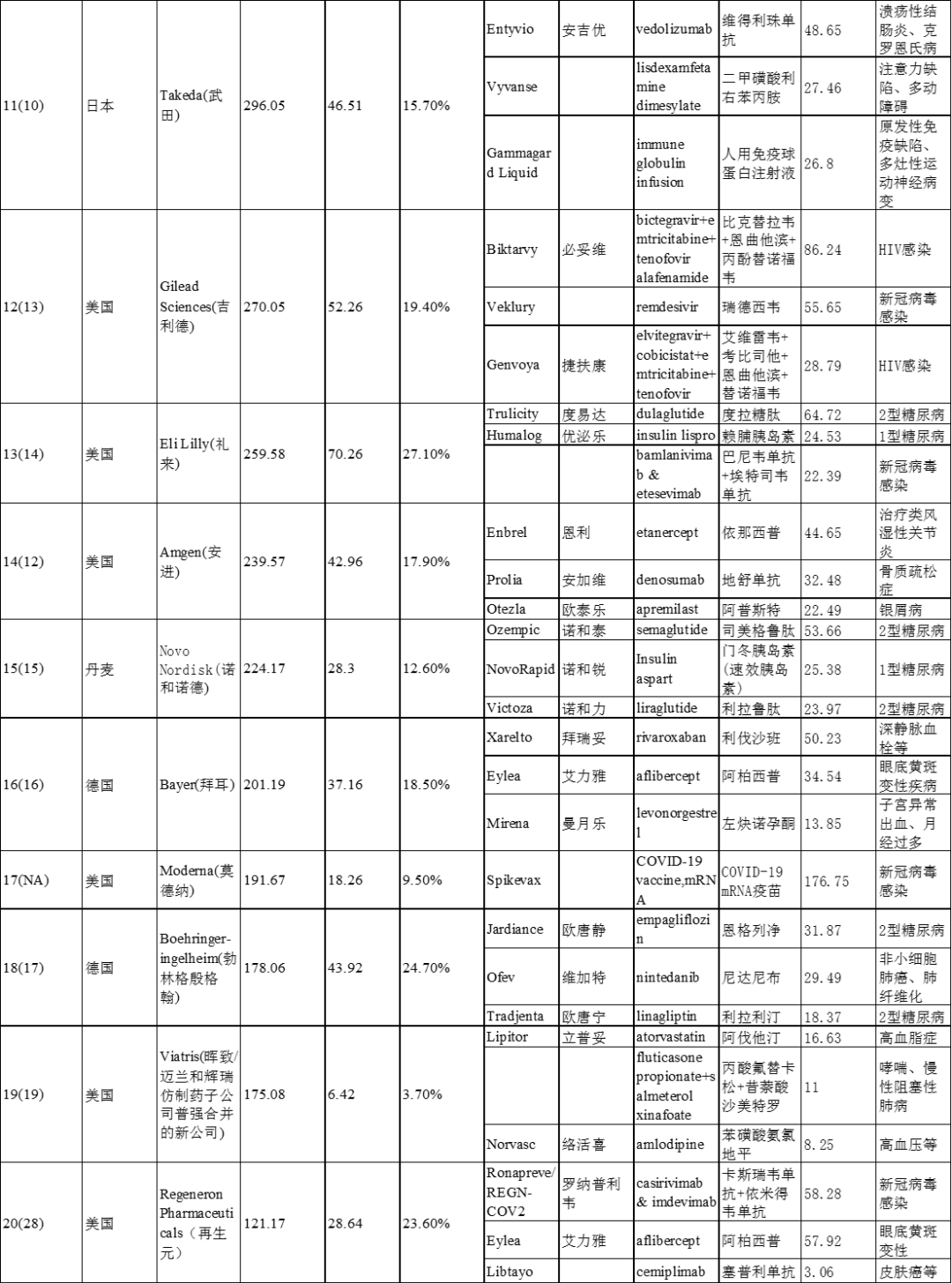

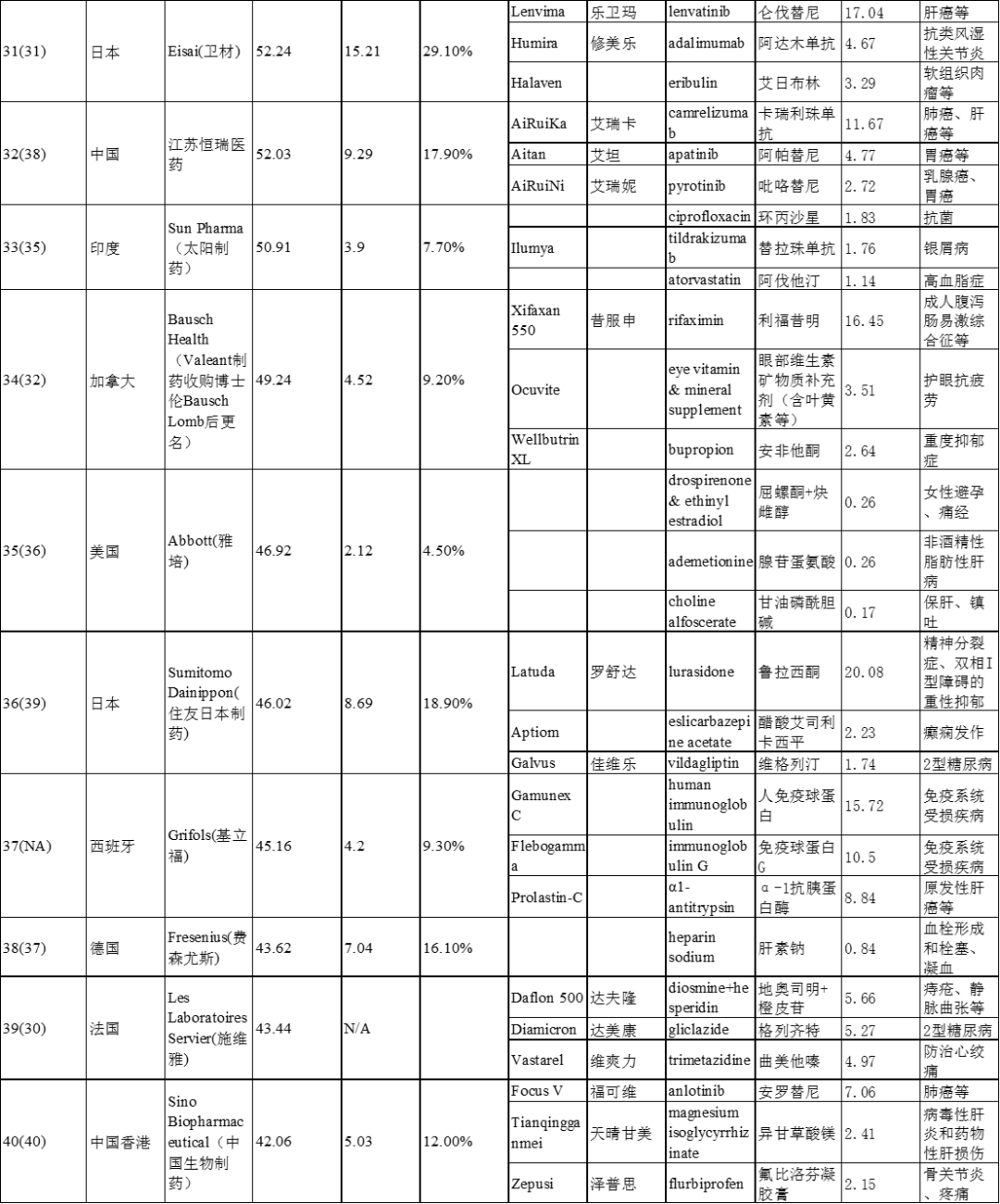

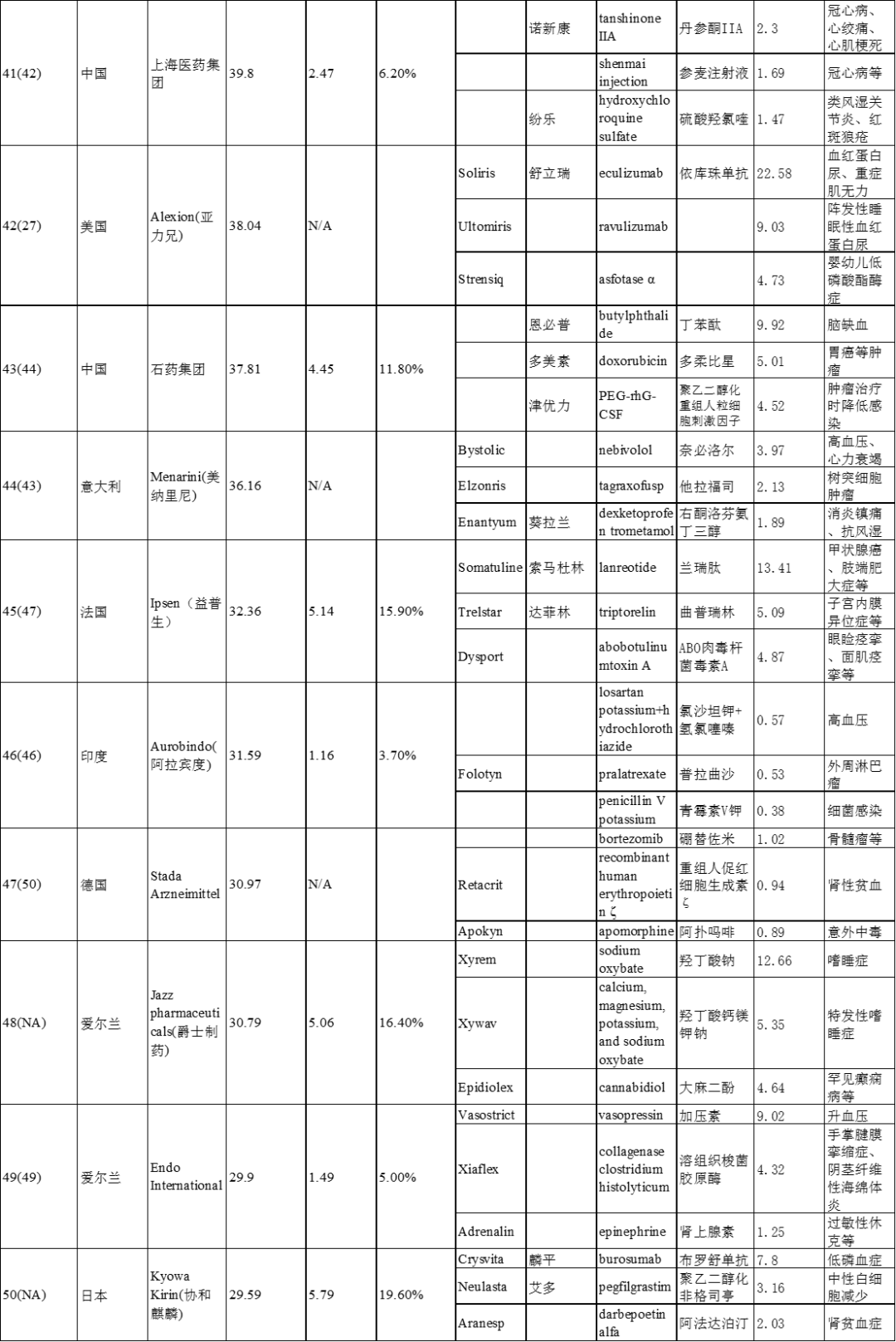

近日,美国《制药经理人》(《Pharmaceutical Executive》)杂志公布了其评选出的2022年全球制药公司50强。该榜单依据各个制药企业2021年度的处方药在全球的销售收入进行排名,更直观体现各个企业制药业务的硬实力。在本文所涉及的不同年度的排名或销售额中,2022年代表的是2021年度,2021年代表的是2020年度,以此类推。2022年TOP10名单和排位都有变化,由于抓住了新冠疫苗的“风口”,辉瑞又重回“王者宝座”,以720.43亿美元前所未有的销售额排首位,销售额同比上升了102.3%,过去10年,辉瑞曾六次登顶全球制药50强的冠军。2016年至2019年,更是连续4年蝉联第一。到了2020年,辉瑞跌至第三,2021年,更是掉到第八名。艾伯维销售额为550.41亿美元,同比增长了24.1%,从第3位升到第2位;第三名诺华,销售额增长了8.3%,排名下降1位。前三家销售额度超过了500亿美元。强生保持了第4名,同比增长了15.4%;罗氏受三大肿瘤药专利悬崖影响,也是增长乏力,同比增幅仅为3.8%,已经从2021年榜单之首下滑至第5位,罗氏曾是2020年和2021年全球制药50强冠军,对罗氏来说,“不是自己不努力,而是他人太“疯狂”。施贵宝、默克和赛诺菲排名都下降一位,增幅分别为9.0%、4.4%和8.8%。阿斯利康也是因为新冠疫苗业务销售额增长了41.6%,排名从第11位上升到进入第9位。葛兰素史克下降一位,排名第10位,而武田跌出了前10名。Top 10榜单药企的销售额都同比上升。

从研发费用投入的绝对值来看,辉瑞的研发费用跃升为第一,为138.29美元,相比2021年的88.84亿美元增加了55.7%,其首次超过100亿美元,为历年来各跨国药企研发投入之最。罗氏的研发费用排在第二,为130.80亿美元,相比2021年的113.01亿美元增加了15.74%,其连续三年研发投入超过100亿美元。美国默克排第3,为122.45亿美元,相比2021年的92.31亿美元增加了32.6%。强生排第4,为117.81亿美元,相比2021年的95.63亿美元增加了23.2%,这4家企业的研发费用都超过了100亿美元。施贵宝排第5,为95.31亿美元,相比2021年的92.37亿美元增加了3.2%,诺华排第6,为90.41亿美元,相比2021年的84.84亿美元增加了6.6%,这两家的研发费用超过了90亿美元。Top 10榜单药企的研发费用投入都同比上升。研发费用投入的统计一般都是公司的全部业务的研发费用合计,不区分处方药、OTC和消费保健品、医疗器械等的研发费用。部分公司的研发费用投入相比2021年的费用有大幅变动,估计与其财务核算和账务处理有关。50强中有44个公司销售额取得了增长(含4个新进公司应该有增长才进入榜单),增幅最大的是辉瑞,因其新冠疫苗复必泰畅销而增长了364.35亿美元;6个公司的销售额同比下降,降幅最大的是美国亚力兄,销售额降低了22.65亿美元,因为2021年7月22日阿斯利康完成了对亚力兄的收购,所以亚力兄只计算了2021年1月至2021年6月的销售数据,同时研发投入也被合并到阿斯利康中。50强中有36个公司的研发投入有增长,5个公司研发投入有降低,4个未有研发投入数据,5个新进入公司未有可比数据。从每个公司的前三畅销药可以推算出有些公司还是比较专注在某个治疗领域,如葛兰素史克和吉利德聚焦在病毒感染,诺和诺德专注在糖尿病,礼来重点也在糖尿病,百健重点聚焦在多发性硬化症,澳大利亚CSL重点在人血蛋白,福泰制药专注在囊性纤维化,较多企业如百健、福泰制药还有亚力兄等在罕见病领域有特长。2021年度肯定是新冠病毒疫苗和药物治疗最耀眼的一个年度,2022年全球最畅销药物变成了辉瑞与BioNTech合作的COVID-19 mRNA疫苗复必泰,销售额一下子猛增到368.53亿美元,取代了2021年的全球处方药之王艾伯维的修美乐,2022年复必泰占到辉瑞全球处方药销售额的51.2%,超过了一半。修美乐2022年销售额是206.94亿美元,比2021年的198.32亿美元增长了4.3%,突破了200亿美元,但只能位居第2,修美乐占到艾伯维全球处方药销售额的37.6%,比2021年的44.7%又降低了7.1个百分点,说明新收购的产品已经逐步替代该重磅产品的部分比重,正化解修美乐专利到期销售额急剧下降的风险。排名第3的是新进入50强莫德纳的COVID-19 mRNA疫苗Spikevax,销售额达到了176.75亿美元。排名第4的是默克的可瑞达(帕博利珠单抗),虽然是全球第2个批准的PD-1/PD-L1药物,但其销售额为171.86亿美元,占默克销售额的39.7%,比2021年的143.80亿美元又增长了19.5%,销售额是全球首个上市的PD-1/PD-L1药物施贵宝Opdivo的2.27倍,后者销售额为75.58亿美元,2022年同比增长8.1%。处方药排名第5的是施贵宝的雷利米得(来那度胺)为128.21亿美元,比2021年的121.06亿美元增长了5.9%。排名第6的是施贵宝的艾乐妥(阿哌沙班),其销售额为107.62亿美元,销售额增长17.4%,已成为美国口服抗凝剂市场的领导者。单一厂家处方药排名第7的是强生的喜达诺(乌司奴单抗)为91.34亿美元,销售额增长了18.5%。排名第8的是吉利德的必妥维(比克替拉韦+恩曲他滨+丙酚替诺福韦)为86.24亿美元,销售额增长了18.8%,是治疗艾滋病药物的王牌。2021年的并购有所放缓,爱尔兰爵士制药因2021年2月以总价72 亿美元收购 GW 公司而销售额大增新进入了全球制药50强。2021年8月3日,赛诺菲宣布以总计约32亿美元收购Translate Bio,Translate Bio是一家处于临床阶段的mRNA治疗公司,致力于开发一类新颖的潜在变革药物,用于治疗蛋白质或基因功能障碍引起的疾病,或通过产生保护性免疫来预防感染性疾病。2021年8月23日,辉瑞以22.6亿美元收购加拿大药物开发商Trillium ,获得其阻断CD47-SIRPα信号通路的两款处于早期临床阶段的抗癌药物。2021年9月30日,默克和 Acceleron制药宣布,默克将通过其子公司以约115亿美元现金支付方式收购Acceleron制药,以期获得其改善肺动脉高压并具有创新的作用机制及处于临床3期的主要候选药物 Sotatercept。2021年11月23日,诺和诺德宣布将以33亿美元收购RNA干扰疗法开发公司Dicerna,预计该交易将于2021年第四季度结束。2021年12月13日,辉瑞宣布以67亿美元收购药物开发公司Arena,以补充炎症和免疫学业务管线,2022年3月11日晚正式宣布完成对Arena的收购。2021年12月14日,澳大利亚生物医药巨头CSL公司表示,同意斥资117亿美元收购瑞士制药商Vifor Pharma,但由于反垄断审查的拖延,2022年5月10日,CSL公司表示无法像此前预期的那样在2022年6月之前完成交易。2021年7月22日阿斯利康完成了对美国亚力兄的收购,所以亚力兄(第42名)将会在明年的榜单中消失。

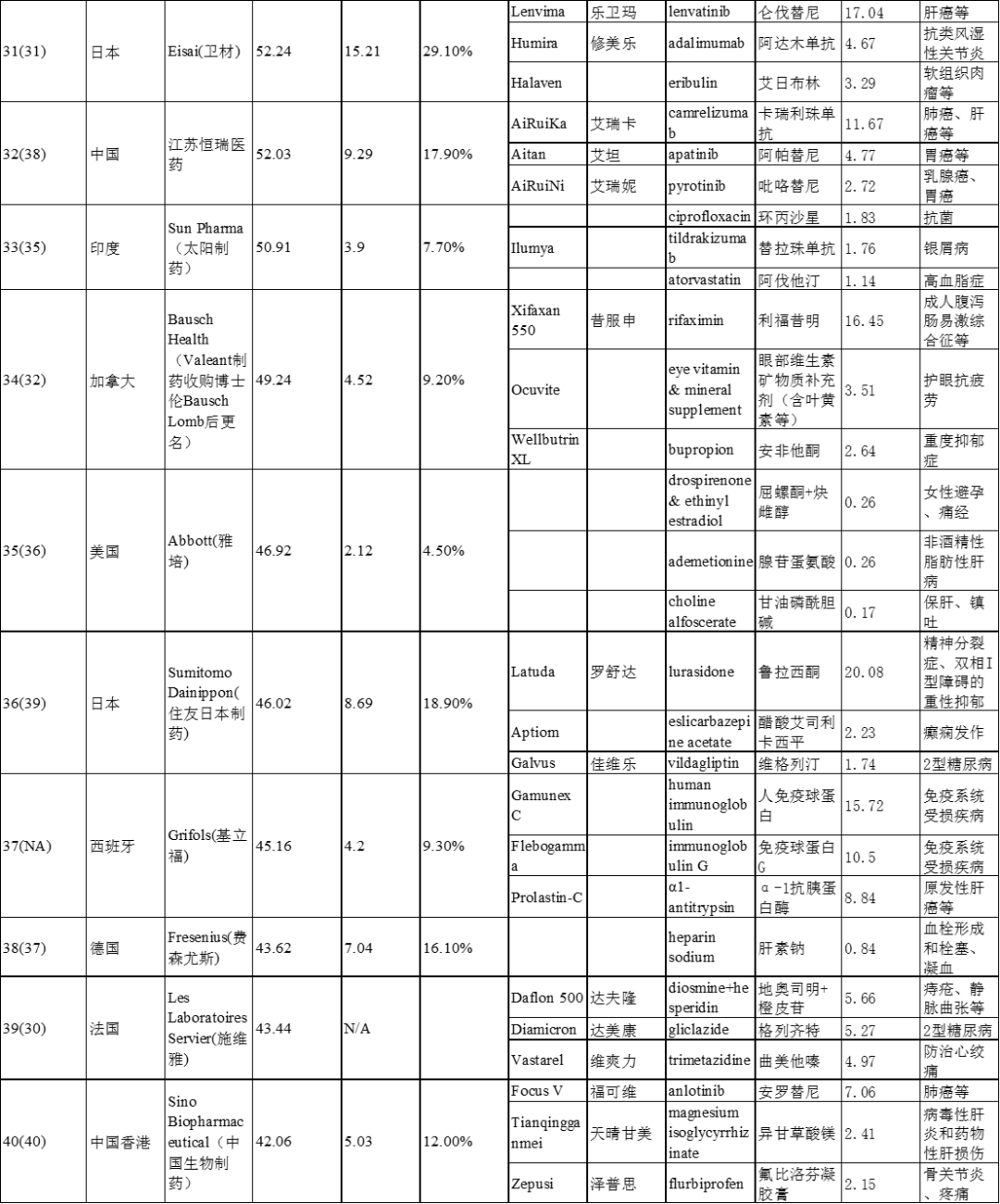

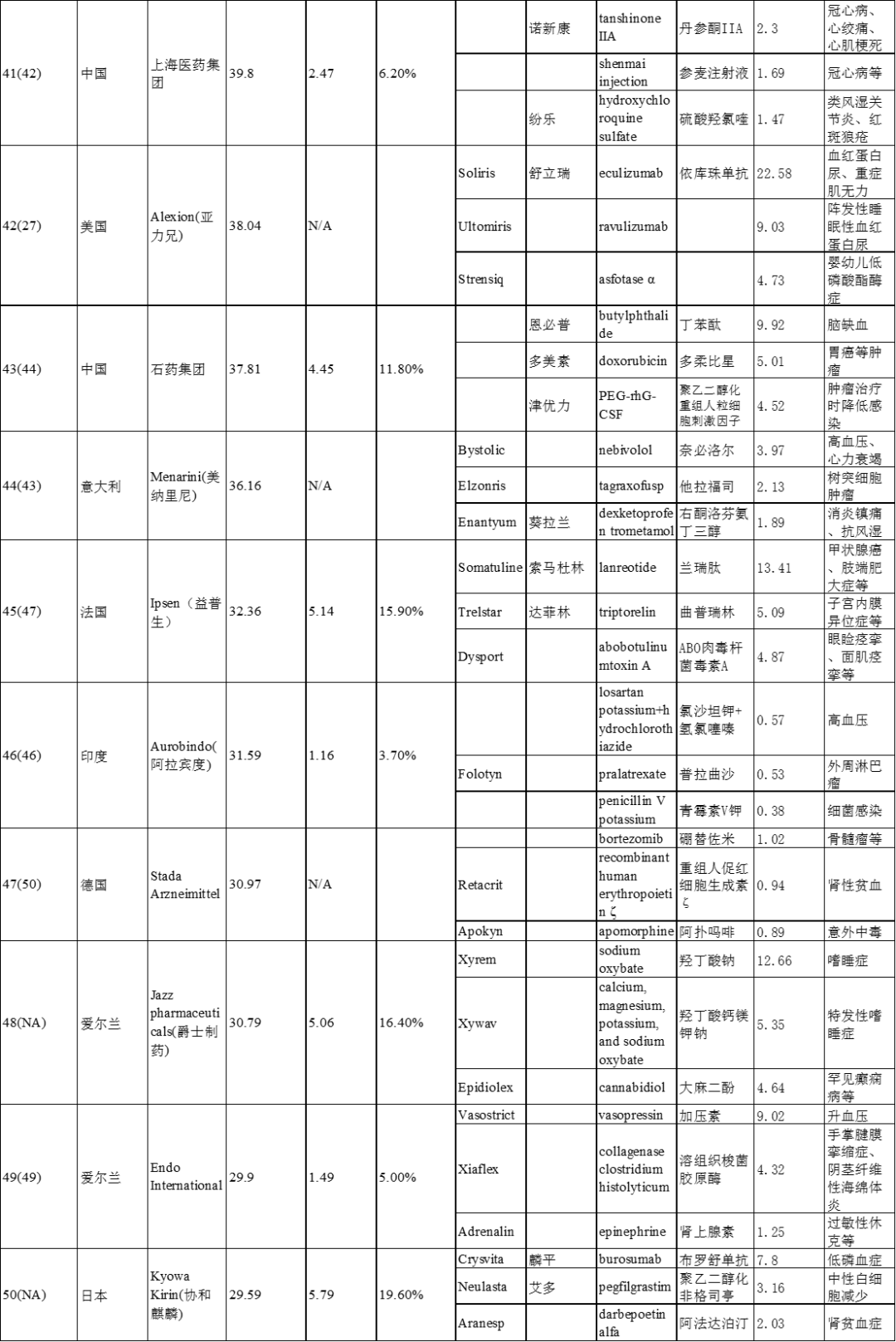

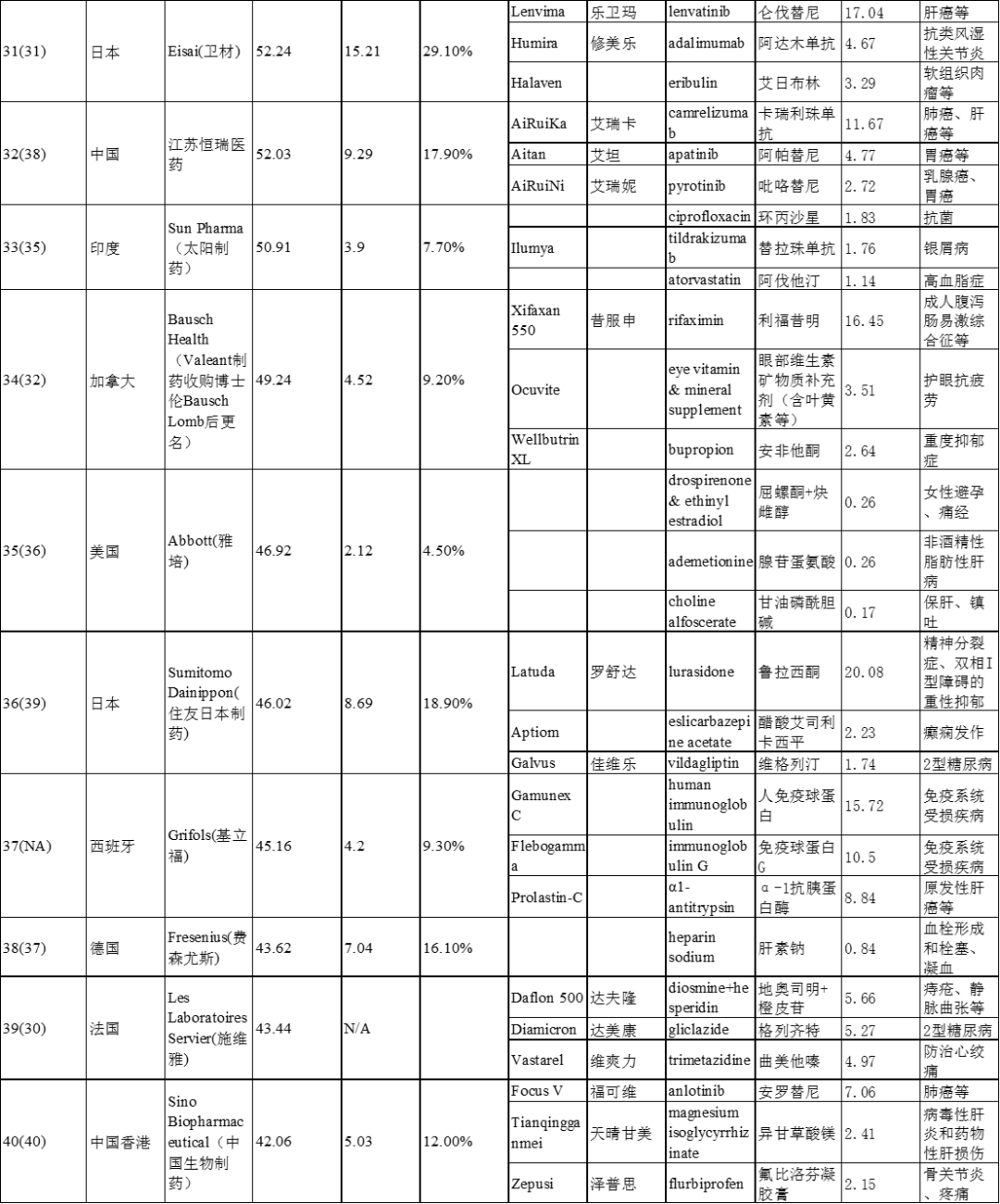

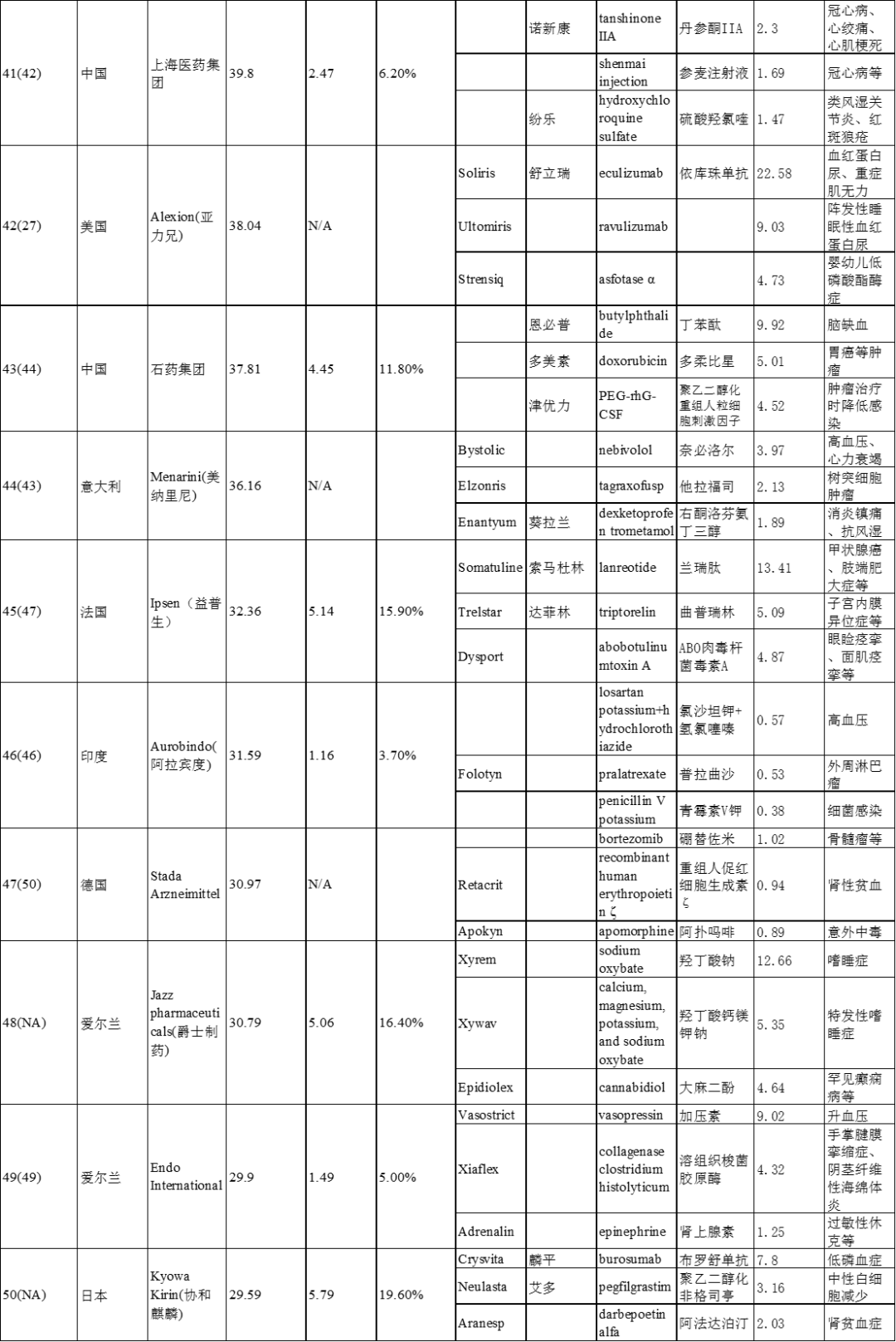

所谓“盛也新冠疫苗、衰也新冠疫苗”,辉瑞和莫德纳是少数几个在成功开发项目后收获了新冠病毒横财的生物制药公司。2022年5月,辉瑞公布了公司历史上最好的季度,总收入(不仅仅处方药)达到256亿美元,预计2022年度总收入将在980亿美元至1020亿美元之间。而莫德纳在2022年一季度销售了59亿美元的新冠疫苗Spikevax,并在5月份的电话财报会议中维持了全年销售210亿美元的预测。在单克隆抗体治疗Ronapreve(REGN-COV2)的推动下,再生元跃升至第20位,处方药销售额增长117.6%,达到121亿美元,Ronapreve对最初的新冠病毒变异有效,2021年度销售额为58.28亿美元,但在2022年1月Ronapreve因对omicron病毒的不良表现而被FDA撤销授权后,2022年第一季度没有在美国销售,在美国境外的收入仅为6.36亿美元。还有阿斯利康的Vaxzevria(重组COVID-19病毒载体疫苗)销售额达到39.17亿美元,公司销售额增长41.6%,并升至第9位,但2022年度Vaxzevria的销售额将下降到20多亿美元;吉利德的抗新冠病毒药物瑞德西韦的收入为55.65亿美元,为公司13.4%的销售增长出了大力;强生公司由其杨森分公司销售的新冠疫苗收入23.9亿美元,为其销售额增长15.5%做了贡献,但其2022年一季度新冠疫苗的销售额为4.57亿美元,远低于华尔街的估计。另外默克公司的口服抗新冠病毒药物molnupiravir在2022年一季度的收入为32亿美元,礼来公司的新冠病毒抗体bamlanivimab和etesevimab在2022年第一季度的收入同比增长了6.6亿美元。分析人士认为,新冠大流行期间的首批疫苗和治疗药物可能已经达到或将在2022年达到峰值,销售额可能会从此开始下降,同时将新型冠状病毒产品的销售与传统意义上的其他药物进行比较可能并不公平。辉瑞等公司趁新冠疫情发了横财后,手握大量现金就开始大量买买买,辉瑞在2021年收购上述两家药企以外,于2022年5月10日宣布将以总计约116亿美元收购Biohaven,根据交易条款,辉瑞将以每股 148.50美元(溢价33%)的现金收购公司所有流通股,为2022年迄今为止金额最大的交易,将获得重磅偏头痛(CGRP)上市药物Rimegepant及在研管线。CGPR管线包括双效偏头痛疗法Rimegepant、急性偏头痛疗法Zavegepant,另外还有5个临床前项目。辉瑞又于2022年6月21日以9050万欧元收购法国疫苗公司Valneva的8.1%股份,加速全球首款新型莱姆病疫苗VLA15的研发。2022年6月3日百时美施贵宝宣布以41亿美元收购Turning Point Therapeutics,Turning致力于设计和开发针对癌症遗传驱动因素的下一代疗法,其产品线包括Repotrectinib、TPX-0022、TPX-0046和下一代ALK抑制剂TPS-O131。2022年5月31日,葛兰素史克宣布以33亿美元收购临床阶段生物制药Affinivax,将为葛兰素史克的生产线增加新的肺炎球菌候选疫苗,并支持其疫苗和特殊药物的开发。据《华尔街日报》2022年6月24日报道,默克公司正在推进对生物科技公司Seagen的潜在交易,此举将增强默克的抗癌药物投资组合,但目前尚未达成协议。这些兼并将会影响2022年度及今后的50强榜单的排名。在仿制药方面,迈兰和辉瑞子公司普强(辉瑞旗下的专利到期品牌和仿制药业务部门)合并而成的新公司Viatris(晖致)在2022年的榜单中保持了第19位,其销售额增长了52.3%,而昔日的全球仿制药领头羊梯瓦销售额反而下降了4.9%,排在了第22位,排名下降了两位,两者的销售额差距也快速拉大。2022年,50强门槛有较大幅度提高,第50位的日本协和麒麟销售额为29.59亿美元,相比2021年的50强德国史达德的28.23亿美元,增加了1.36亿美元,门槛首次突破29亿美元,近5年50强的门槛连年提升,从22亿美元提高到了29亿美元,从一个侧面反映了更多制药企业的增长快速。在50强中,与2021年的研发费用投入相比,2022年有9家企业的研发费用同比增长超过20%,为福泰制药、辉瑞、百健、中国江苏恒瑞、Alexion、UCB、勃林格殷格翰、Endo、住友日本制药和中国生物制药。福泰制药的研发费用增长了86.6%,研发投入率为40.3%,也是榜单中唯一一个研发投入率超过40%的企业;辉瑞的研发费用增长了55.7%,研发投入率为19.2%;中国江苏恒瑞增长了30.1%,研发投入率为17.9%,已逐步接近50强的平均研发投入率18.8%,超过了创新药公司15%的门槛。研发费用投入跌幅最大的是百健,下降了37.3%,其销售额下降了17.3%,研发投入率为28.3%,而2021年为37.3%。除百健以外就是雅培,下降了20.3%,研发投入率为4.5%。另有礼来、大冢、UCB和卫材的研发投入率2020年至2022年连续三年都超过了25.0%,第一三共和福泰制药研发投入率2021年和2022年连续两年都超过了25.0%。而印度的阿拉宾度以1.16亿美元的研发投入和3.7%的研发投入率垫底。本次排名基于各大药厂2021年度的销售数据,《制药经理人》每年的榜单数据来自全球医药市场研究机构Evaluate Pharm,这个榜单专注全球制药企业的处方药销售,销售数据反映的是人用药品制剂和疫苗的全球销售,没有把兽药和消费者保健产品的收入计算在内,OTC药品的销售收入也尽可能地被剔除在外。所以一直被企业年度总结及医疗机构所重视。几乎全部的美国和欧洲公司的年报数据截止至2021年12月31日,而多数日本公司的财政年度是截止至2022年3月31日。同时各公司本国货币单位以年度平均汇率换算成美元销售额。由于上述原因,报告中的数据在统计口径和结果上,与这50家企业的报告会有些差异。很多企业由于业务难于分清的情况下,会有只进“一年榜单”的经历,如2021年的中国云南白药、2020年的日本明治、2016年的韩国CJ和瑞士雀巢等。一、世界制药企业的格局没有改变,但中国为代表的新兴市场已初露锋芒:资料显示,2022年的50强与2021年相比有些许变化。原50强企业:艾尔建(2021年33位)被艾伯维收购并表后彻底消失,中国的云南白药(2021年34位)、日本中外制药(2021年41位)、日本的三菱田边(2021年45位)和日本的小野制药(2021年48位)4家企业跌出榜单;云南白药2021年首次进入榜单后就出局,估计也是业务数据细分后的非处方药被剔除统计的缘故,三家日本药企更多的是汇率的影响。5家企业新进入50强,分别是首次进入榜单的靠新冠疫苗销售飞起直接进入TOP20的美国莫德纳(第17名)、美国欧加隆(第30名)、爱尔兰爵士制药(第48名)和曾经进入过50强榜单的西班牙基立福(第37名)和日本协和麒麟(第50名),基立福是全球血液制品的龙头企业之一,连续多年上榜全球制药企业TOP50,曾位列2020年和2019年的第36位,2018年和2017年的第38位,2016年的第37位,2015年的第40位,2014年的第42位,2013年的第39位,2012年的第47位。日本协和麒麟曾位列2018年和2017年的第48位,2015年的第50位,2014年的第47位,2013年的第43位,2012年的第41位、2011年的第43位和2020年的第49位。50强企业的国家分布是美国16家,日本7家,德国5家,中国4家,法国3家,瑞士2家,英国2家,爱尔兰2家,印度2家,丹麦1家,以色列1家,澳大利亚1家,加拿大1家,比利时1家,意大利1家和西班牙1家。今年的变化是美国增加1家,日本减少2家,中国减少1家,爱尔兰增加1家,西班牙增加1家。新兴市场如中国、印度的企业的市场和排名都有上升,中国3家排名均有提升,恒瑞医药连续第4年上榜,2022年排名提升了6位上升到第32名,这是中国药企在全球TOP50榜单上取得的最好成绩,中国生物制药排名保持不变,上海医药和石药集团2022年的排名均各前进了一位。印度太阳制药排名上升了两位到第33位,印度阿拉宾度排名保持不变。

提高创新能力仍是制药企业提高其竞争力的主要手段,大多数企业维持了相应的研发投入。2021年度,美国FDA批准了49个原创新药(36个新分子实体和13个新生物制品,未包含疫苗),市场普遍看好生物制药行业的增长潜力。2022年,全球药企50强在新药研发上共投入1610.7亿美元,与2021年1411.6亿美元的研发费用相比增加了199.1亿美元。2022年50强企业的研发投入率(其中4家未列出研发费用)平均为18.8%,比2021年(其中2家未列出研发费用)的19.4%略低。50强中有30家公司的研发投入超过销售收入的15%,由此可见各企业仍对研发创新很重视。TOP10企业的研发投入金额在五十强企业中都占据着举足轻重的地位,各企业的研发占比一直在10%~29%之间徘徊。2012年研发占比最高为罗氏22.5%,最低为阿斯利康15.0%;2013年最高礼来27.4%,最低雅培12.5%;2014年最高礼来26.4%,最低辉瑞13.9%;2015年最高罗氏21.5%,最低吉利德11.2%;2016年最高阿斯利康24.1%,最低为吉利德9.4%;2017年最高默克27.4%,最低为吉利德13.1%;2018年最高赛诺菲24.3%,最低为艾伯维13.7%;2019年最高罗氏22.0%,最低为艾伯维15.9%;2020年最高施贵宝23.1%,最低为武田15.2%;2021年最高辉瑞24.9%,最低为艾伯维13.1%;2022年最高默克28.3%,最低为艾伯维11.8%。50强中有15家企业的研发投入率超过了20%,比2021年的21家减少了3家,主要还是多家企业销售额的增长幅度超过了其研发投入的增长幅度,研发投入率超过20%的公司有排名第4位的强生、第5位的罗氏、第6位的施贵宝、第7位的默克、第9位的阿斯利康、第13位的礼来等,而前三强中辉瑞略低于20%、艾伯维刚接近12%,诺华为17.7%。另外还有一些新兴的生物医药公司也成为新药研发的主力军,通过投入获得了非常有前景的药品,其中比较亮眼的是再生元、百健、UCB和福泰,其研发投入率基本保持在20%以上,2022年投入率分别为23.6%、28.3%、30.1%和40.3%。日本的三家企业研发投入也普遍提高,大冢、第一三共、卫材的研发投入率分别为27.0%、32.4%和29.1%。Evaluate Pharma数据库显示,2021年度,全球药品研发支出总额约为2120亿美元。而前50强的研发费用总额(其中4家未列出)为1610.7亿美元,占比为76.0%,相比2020年的1411.6亿美元和71.6%分别增加199.1亿美元和提高4.4个百分点,说明研发投入向50强公司更集中。而前10强和前20强的研发费用分别为967.35亿美元和1342.04亿美元,相比2020年度分别增加180.15亿美元和217.14亿美元,分别占前50强的60.1%%和83.3%,表明了前20强公司更加大了研发投入。50强公司2022年的处方药销售收入合计为8560.3亿美元,这一数字较2021年的7288亿美元上升了17.4%,这显然是新冠疫苗和治疗药物的“功劳”。在全球药企50强中, 2022年前10强药企的销售收入占50强总销售收入的55.5%,前20强药企的销售收入占50强总销售收入的80.7%,而2021年时这两项比值分别也是54.2%和79.6%,前20强处方药销售收入的集中度略有提升,在50强中占绝对优势。四、新兴生物制药公司的研发活跃度更高,收购兼并更频繁:趋势表明,越来越多的新药批准由小型临床阶段开发商赞助,其中许多开发商由私募股权和风险投资提供资金。随着新兴生物制药公司的新药进入研发后期或上市后发展壮大,又会出现多种发展方式,一是与大公司技术合作并借助大公司的营销能力,如与辉瑞合作新冠疫苗的BioNTech,二是被其他公司收购,原有风险投资股东退出,三是争取上市募集资金后自主发展,发展并购到一定阶段甚至进入50强以后被购并,原股东成为合并公司的股东,如被阿斯利康收购的亚力兄、被艾伯维兼并的艾尔建、被武田吞并的夏尔和被强生并购的爱可泰隆。2021年度,美国FDA批准了49个原创新药(36个新分子实体和13个新生物制品,未包含疫苗),比2020年度的53个减少了4个,但高于2019年度的48个。2020年初至今,疫情蔓延世界各地,许多企业公司和药物开发计划都受疫情影响,同时也对各国政府监督机构日常运行造成了不小的冲击。即便是在如此恶劣的情形下,美国FDA对于2021年度药品审批速度丝毫未受影响。其中32个新药批准获得“优先审评”地位,占比达到65%;25个是治疗罕见病的“孤儿药”,占比达51%;39%(19个)是“突破性治疗药物”认定,为某些疾病提供了新的治疗方法,也有2个被认定为“罕见儿科疾病用药”。从治疗领域看,FDA批准的新药仍然以肿瘤居多,为15个,其次中枢神经系统6个,自身免疫疾5个,泌尿生殖系统和性激素5个。